주요 내용

추진 방식별

배터리 전기 버스는 낮은 초기 및 운영 비용과 개선되는 충전 인프라 덕분에 전 세계적으로 계속해서 우위를 점하며 전기 버스 판매의 대부분을 차지하고 있습니다. 수소 비용 절감과 충전 인프라 개선을 위한 지속적인 노력이 연료전지 전기 버스의 수요를 견인할 것입니다. 그러나 높은 초기 비용은 여전히 시장 도입에 큰 걸림돌로 작용하고 있습니다.

주행 거리별

도시 내 전기 버스가 더 인기 있는 이유는 제한된 충전 거리와 도시 외곽의 충전 인프라 부족 때문입니다. 따라서 300마일(약 483km) 이하 부문이 우세합니다. 유럽과 북미에서 증가하는 시외 버스 및 코치 수요는 300마일 초과 부문을 견인할 것입니다.

소비자별

전기 버스의 주요 소비자인 정부 기관이 전 지역에서 90% 이상의 점유율로 시장을 주도합니다. 이는 대규모 보조금, 차량 의무화 정책, 지방자치단체 및 국영 운영사를 우선시하는 대중교통 전기화 프로그램에 기인합니다.

배터리 용량별

시외 이동 수요와 전기 코치의 미래 성장 잠재력이 400kWh 초과 세그먼트 시장을 주도할 것입니다.

배터리 유형별

LFP 배터리가 현재 배터리 유형별 글로벌 전기 버스 시장을 주도하고 있습니다. NMC 배터리는 유럽 지역에서 상당한 수요를 보였으나, 중국 업체들의 유럽 시장 진출로 수요가 감소하고 있습니다. 유럽 지역에서는 다이머와 같은 업체들이 버스에 통합할 계획인 고체 배터리가 개발 중입니다.

응용 분야별

도시 이동성을 위한 전기 버스 도입을 위한 정부 정책 강화가 전기 시내/대중교통 버스 시장을 주도할 것입니다. 전기 스쿨버스 시장은 북미가 주도할 것입니다.

출력별

가혹한 환경 지역에서의 고성능 전기 버스 수요 증가로 250kW 초과 출력 버스 시장이 성장할 전망이다. 250kW 이하 출력 버스는 전 세계적으로 주로 도시 내 대중교통에 활용된다.

길이별

9~14미터 길이의 전기 버스가 시장 최대 비중을 차지할 것으로 예상된다. 이 길이의 버스는 필요한 길이 대비 좌석 수 측면에서 최적의 균형을 이루기 때문이다. 이러한 버스들은 도시 내 이동성에도 적합하여 적용 영역을 확대하고 있습니다.

좌석 수별

좌석 수 40~70석의 전기 버스가 도시 대중교통에 점점 더 많이 도입되고 있습니다. 좌석 수 70석 이상의 전기 버스 성장의 핵심 동인은 트롤리버스와 굴절버스의 인기가 높아지고 있기 때문입니다.

총중량별

총중량(GVW) 10~20톤 전기 버스가 전기 버스 시장을 주도하고 있습니다. 전기 버스 OEM 업체들은 길이 1미터당 차량 중량을 1톤까지 줄일 계획을 세우고 있습니다.

구성 요소별

배터리 기술 발전과 LFP 배터리 가격 하락은 배터리 부문 성장을 크게 견인할 것입니다.

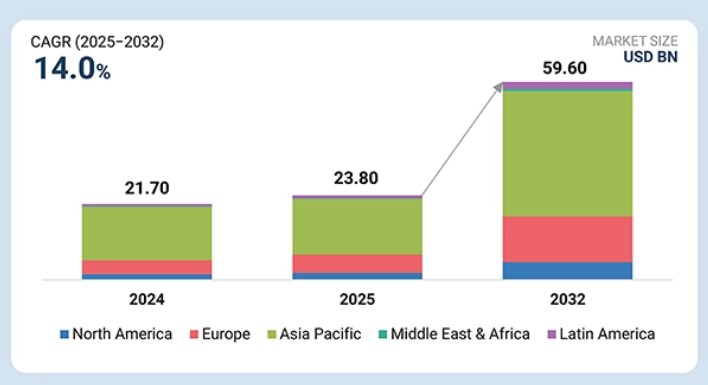

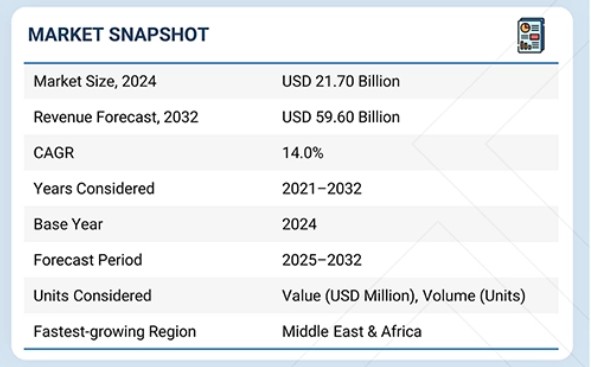

지역별

아시아 태평양 지역은 예측 기간 동안 글로벌 전기 버스 시장에서 가장 큰 지역이 될 것으로 전망됩니다.

경쟁 환경

주요 시장 참여사들은 파트너십 및 투자 등 유기적·무기적 전략을 병행하고 있다. 다임러 버스는 전기화 도시 버스 차량군용 지능형 충전 관리 시스템 전문 소프트웨어 기업인 SINOS GmbH 지분 49%를 인수했다.

전기 버스 시장은 강력한 정부 지원으로 성장 중이다. 지방 및 국가 기관의 보조금과 자금 지원으로 대규모 도입이 더욱 용이해졌다. 새로운 배터리 기술은 주행 거리를 향상시켜 충전 횟수를 줄였으며, 고속 충전 시스템은 대기 시간을 단축하고 운영 효율성을 높였습니다. 동시에 전력망 및 버스 차고지 현대화 투자는 대규모 충전 수요 대응을 용이하게 합니다. 배터리 노후화 및 정지-출발 반복 주행으로 인한 발열 같은 과제는 여전히 존재하나, 배터리 관리 및 냉각 시스템 개선으로 배터리 수명 연장 및 장기적 비용 절감이 예상되어 채택률이 더욱 증가할 전망입니다.

고객의 고객에게 영향을 미치는 트렌드 및 혁신

전기 버스 시장의 트렌드와 혁신은 최신 및 향후 시장 동향을 나타냅니다. 또한 과거 수익 창출에 기여한 트렌드와 전기 버스 시장의 미래 수익에 영향을 미칠 향후 트렌드를 보여줍니다. 본 섹션은 전기 버스 시장 성장에 기여할 요인들도 강조합니다.

시장 생태계

이 다이어그램은 전기차 산업 전반에서 전기 버스의 역할을 강조합니다. 지속 가능한 모빌리티에서 전기 버스의 중요성이 커지고 있음을 설명하며, 차량 크기, 주행 거리, 좌석 수, 배터리 유형, 충전 능력 등 채택에 영향을 미치는 핵심 요소를 포착합니다. 전기 버스 시장은 소비자 유형, 적용 분야, 출력, 추진 기술, 핵심 부품별로 세분화되어 시장 구조와 분석 방식을 명확히 보여줍니다. BYD Company(중국), Zhejiang Geely Holding Group(중국), Yutong Bus Co., Ltd.(중국), Fuqi Group(중국), Daimler Truck AG(독일)이 시장의 주요 전기 버스 제조사입니다.

지역

아시아 태평양, 예측 기간 동안 글로벌 전기 버스 시장에서 최대 지역으로 부상

아시아 태평양 지역은 대규모 제조, 통합 공급망, 강력한 정부 지원에 힘입어 최대 전기 버스 시장 지위를 유지할 전망이다. 중국은 BYD와 우통을 중심으로 전 세계 생산량의 약 65%를 차지하며 시장을 주도하고 있으며, 이미 시내버스의 거의 100% 전기화를 달성했다. 중국 OEM 업체들은 CATL 및 BYD 배터리를 사용해 40개국 이상에 수출하고 있다. 인도는 ‘PM eBus Sewa’ 프로그램(169개 도시에서 1만 대 버스)과 약 7,000대 버스를 승인한 FAME-II를 통해 급속히 규모를 확대 중이다. 한국과 일본은 꾸준히 성장 중이며, 도쿄는 100대 이상의 연료전지 버스를 운행 중이다. 싱가포르, 인도네시아, 호주 등 기타 시장은 2024년 총 약 500대의 전기 버스를 판매했다.

전기 버스 시장: 기업 평가 매트릭스

본 도표는 글로벌 전기 버스 시장의 경쟁 구도를 보여줍니다. 주요 업체들을 시장 점유율과 제품 포트폴리오를 기준으로 위치시켰습니다. 전기 버스 시장 매트릭스에서 우통버스(중국)(스타)는 강력한 시장 입지와 폭넓은 제품 포트폴리오로 선두를 달리고 있으며, 모든 주요 지역에서 대규모 도입을 주도하고 있습니다. 다임러 트럭 AG(독일)(신흥 리더)는 첨단 배터리 개발에 집중하고 충전 인프라 및 수소 기술 분야에서의 협력을 통해 전기 버스 시장에서 입지를 넓혀가고 있으며, 이는 무공해 버스 분야의 장기적 경쟁력을 더욱 강화하고 있습니다.

최근 동향

- 2025년 7월 : BYD는 헝가리 코마롬에 위치한 전기 버스 및 트럭 제조 공장 확장을 시작했다. 새로 건설되는 29,000제곱미터 규모의 시설은 연간 생산 능력을 1,000대 이상으로 3배 증대시킬 전망이다. 이 공장은 600개 이상의 일자리를 창출하고 유럽의 무공해 대중교통 솔루션 공급을 강화할 것이다.

- 2025년 7월 : 우통은 독일 함부르크에서 열린 UITP 서밋 2025에서 차세대 배터리 전기 시외버스 IC12E를 출시하며 친환경 교통 수단에 대한 의지를 강조했다. IC12E는 유럽 시장을 위해 특별히 설계되었으며, SORT2 조건 하에서 최대 610km의 주행 거리를 제공한다.

- 2025년 7월 : 유통은 사우디아라비아의 아람코에 맞춤형 C13PRO 프리미엄 코치 110대를 납품했습니다. 이 코치들은 해당 지역의 극한 사막 기후에서도 안정적으로 운행될 수 있도록 특별히 설계되었습니다. 고급 냉각 시스템, 지능형 안전 기술, 편안함과 연결성을 고려한 비즈니스 클래스급 고급 내장을 특징으로 합니다.

- 2025년 6월 : 저장 지리홀딩그룹이 홍콩 오토 엑스포에서 U12M을 출시했습니다. 이는 지리의 첫 메탄올 하이브리드 시내버스로, 지속 가능한 파워트레인 기술로 홍콩 대중교통 시장을 겨냥했습니다.

- 2025년 3월 : 볼보는 2024년 스웨덴 스베알란드스트라피켄(Svealandstrafiken)으로부터 106대의 전기 버스 대량 주문을 확보했습니다. 이에는 60대의 볼보 8900 전기 시외버스와 46대의 볼보 7900 전기 굴절 시내버스가 포함되었으며, 2025~2026년 인도 시작, 2027년 초 운행 개시가 예상됩니다.

- 2025년 2월 : 볼보 버스는 런던 최대 버스 서비스 운영사인 고 어헤드(영국)로부터 첫 전기 버스 주문을 확보했습니다. 해당 회사는 올해 말까지 25대의 볼보 BZL 전기 단층 버스를 차량에 추가할 예정입니다.

- 2025년 1월 : 다임러 트럭스 자회사인 토마스 빌트 버스는 2세대 사프-티-라이너 C2 줄리 배터리 전기 스쿨 버스를 출시했습니다. 이 버스는 최대 60명의 승객을 수용할 수 있는 새로운 219인치 휠베이스를 특징으로 합니다. Accelera의 첨단 14Xe eAxle로 구동되며, 246kWh 배터리를 장착해 최대 150마일의 주행 거리와 0-60mph 가속을 49초 만에 달성할 수 있습니다.

1 서론 33

1.1 연구 목적 33

1.2 시장 정의 34

1.3 연구 범위 34

1.3.1 시장 세분화 및 지역별 개요 34

1.3.2 포함 및 제외 항목 35

1.4 고려 연도 36

1.5 고려 통화 36

1.6 이해관계자 37

1.7 변경 사항 요약 38

2 연구 방법론 39

2.1 연구 데이터 39

2.1.1 2차 자료 41

2.1.1.1 주요 2차 자료원 41

2.1.1.2 2차 자료원으로부터의 주요 데이터 42

2.1.2 1차 자료 42

2.1.2.1 1차 참여자 43

2.2 시장 규모 추정 45

2.2.1 상향식 접근법 45

2.3 데이터 삼각검증 47

2.4 요인 분석 48

2.5 연구 가정 및 위험 평가 49

2.6 연구 한계 51

3 요약 52

4 프리미엄 인사이트 56

4.1 전기 버스 시장의 매력적인 기회 56

4.2 추진 방식별 전기 버스 시장 56

4.3 주행 거리별 전기 버스 시장 57

4.4 전기 버스 시장, 구성 요소별 57

4.5 전기 버스 시장, 소비자별 58

4.6 전기 버스 시장, 배터리 용량별 58

4.7 전기 버스 시장, 배터리 유형별 59

4.8 전기 버스 시장, 용도별 59

4.9 전기 버스 시장, 출력별 60

4.10 전기 버스 시장, 길이별 60

4.11 전기 버스 시장, 좌석 수별 61

4.12 전기 버스 시장, 총차량중량별 61

4.13 전기 버스 시장, 지역별 62

5 시장 개요 63

5.1 소개 63

5.2 시장 역학 64

5.2.1 주요 동인 65

5.2.1.1 온실가스 배출량 증가 65

5.2.1.1.1 정부 인센티브 및 정책 66

5.2.1.1.2 차량 수준 배출량 감축 목표 68

5.2.1.2 배출가스 제로 차량에 대한 수요 증가 및 배터리 가격 하락

68

5.2.2 제약 요인 70

5.2.2.1 전기 버스 도입을 저해하는 CNG 및 바이오연료 버스 70

5.2.2.2 전기차 배터리 안전성 우려 및 높은 개발 비용 70

5.2.3 기회 73

5.2.3.1 첨단 배터리 기술 개발 73

5.2.3.2 수소 연료 전지 전기 모빌리티로의 전환 74

5.2.3.3 전기 버스를 위한 충전 서비스의 등장 76

5.2.4 도전 과제 78

5.2.4.1 충전 인프라 구축 비용 증가 78

6 산업 동향 80

6.1 전기 버스 시장에 미치는 AI/GEN AI의 영향 80

6.2 무역 분석 80

6.2.1 수입 시나리오 80

6.2.2 수출 시나리오 83

6.3 생태계 분석 85

6.4 공급망 분석 87

6.5 총 소유 비용: 디젤 버스 대 전기 버스 88

6.5.1 비용 비교: 전기 버스 대 내연기관 버스 88

6.6 가격 분석 89

6.6.1 응용 분야별 89

6.6.2 추진 방식별 90

6.6.3 지역별 90

6.7 특허 분석 92

6.7.1 소개 92

6.8 규제 환경 97

6.8.1 북미 97

6.8.2 유럽 98

6.8.3 아시아 태평양 99

6.8.4 라틴 아메리카 100

6.8.5 중동 및 아프리카 100

6.8.6 지역별 규제 기관, 정부 기관 및 기타 조직 101

6.9 사례 연구 분석 105

6.9.1

중국 선전에서의 전기 버스 완전 전환 사례 연구 105 중국 선전시의 전기 버스 완전 전환 105

6.9.2 제노베, 스테이지코치에 충전 인프라 통합 및 맞춤형 관리 소프트웨어 시스템 설치 지원 106

6.9.3 배출량 감축 전기 버스 함대 도입의 재정적 타당성 평가를 위한 종합 분석 106

6.9.4 인프라 변경을 수반한 전기 버스 도입 108

6.9.5 HSL, 충전 서비스(CAAS) 비즈니스 모델에 따른 공개 입찰을 통해 운영권 획득 109

6.9.6 전기 버스 충전을 지원하기 위해 도입된 AI 기반 소프트웨어 109

6.9.7 하이랜드 전기 차량 운영사는 내셔널 그리드와 협력하여 전기 스쿨버스를 제공하고 스쿨버스용 V2G 프로그램 참여를 조정함 110

6.9.8 비용 효율적인 전기화를 촉진하기 위해 버몬트 전기 스쿨 및 대중교통 버스 시범 프로그램 시행 110

6.9.9 NREL(국립재생에너지연구소)의 차량 테스트 및 평가 팀은 중대형 차량, 전기 버스, 트롤리 차량에 대한 평가를 수행하여 AVTA(미국차량기술협회)를 지원했습니다. 111

6.9.10 에버너지(EVENERGI), 차고지 레이아웃·충전기 속도·충전기 유형의 최적 조합 결정 프레임워크 개발 111

6.10 고객 비즈니스에 영향을 미치는 트렌드 및 파괴적 변화 112

6.11 자재 명세서 분석 113

6.12 주요 컨퍼런스 및 행사, 2025–2026 114

6.13 주요 이해관계자 및 구매 기준 114

6.13.1 구매 프로세스의 주요 이해관계자 115

6.13.2 구매 기준 115

6.14 공급업체 분석 116

6.14.1 주요 전기 버스 배터리 셀 제조업체 116

6.14.2 주요 전기 버스 차축 제조업체 117

6.14.3 주요 전기 버스 HVAC 시스템 제조업체 118

6.14.4 주요 전기 버스 모터 제조업체 119

6.15 투자 및 자금 조달 시나리오 119

7 OEM 분석 120

7.1 소개 120

7.2 전기 및 ICE 버스 모델: 길이 대 좌석 수 120

7.3 전기 버스 모델: 길이 대 좌석 수 121

7.4 배터리 용량 대 주행 거리 대 승객 수 121

7.5 OEM별 전기 버스 판매량, 2021–2025 123

7.6 OEM 및 지역별 전기 버스 구동 모터 공급업체 124

7.7 OEM 및 지역별 전기 버스 배터리 셀 공급업체 125

7.8 전기 버스, OEM별 설치 배터리 용량, 2021~2025년 (MWh) 126

8 기술 분석 128

8.1 기술 분석 128

8.1.1 미래 기술 개요 128

8.1.2 기술 로드맵 129

8.2 핵심 기술 129

8.2.1 자율주행 버스 129

8.3 인접 기술 130

8.3.1 서비스로서의 충전(Charging as a Service) 130

8.3.2 서비스로서의 배터리(Battery as a Service) 130

8.3.3 패키지형 연료전지 시스템 모듈 130

8.3.4 메탄 연료 전지 131

8.4 보완 기술 132

8.4.1 차세대 배터리 기술 132

8.4.1.1 NMC4 132

8.4.1.2 고체 배터리 기술 132

8.4.1.3 나트륨 이온 배터리 기술 132

8.4.2 혁신적인 충전 솔루션 133

8.4.2.1 차량 외부 상향식 팬터그래프 충전 시스템 133

8.4.2.2 차량 내부 하향식 팬터그래프 충전 시스템 134

8.4.2.3 지상 기반 정적/동적 충전 시스템 134

9 전기 버스 시장, 버스 길이별 135

9.1 소개 136

9.2 9m 미만 137

9.2.1 좁은 도로에서의 쉬운 기동성 137

9.3 9–14m 139

9.3.1 종일 운행에 적합 139

9.4 14m 초과 141

9.4.1 연결식 전기 버스 증가로 시장 주도 141

9.5 주요 산업 인사이트 142

10 배터리 유형별 전기 버스 시장 143

10.1 개요 144

10.2 NMC 배터리 146

10.2.1 고에너지 밀도에 대한 선호도 증가 146

10.3 LFP 배터리 148

10.3.1 저비용 및 우수한 열 안정성에 대한 수요 148

10.4 NCA 배터리 150

10.4.1 고에너지 밀도 및 긴 수명 주기와 관련된 이점 150

10.5 기타 배터리 152

10.6 주요 산업 통찰력 154

11 배터리 용량별 전기 버스 시장 155

11.1 소개 156

11.2 400KWh 이하 157

11.2.1 도시 내 교통 수단으로의 도입이 성장을 주도 157

11.3 400KWh 초과 159

11.3.1 장거리 통근용으로 사용 159

11.4 주요 산업 통찰력 161

12 출력별 전기 버스 시장 162

12.1 소개 163

12.2 250KW 이하 164

12.2.1 대중교통 버스에서 널리 사용됨 164

12.3 250kW 이상 166

12.3.1 고성능 전기 버스 수요가 시장을 주도할 것 166

12.4 주요 1차 통찰력 168

13 주행 거리별 전기 버스 시장 169

13.1 소개 170

13.2 300마일 이하 172

13.2.1 충전 지점 간 거리가 짧고 정차 횟수가 많은 도시 및 교외 노선에 적합 172

13.3 300마일 이상 174

13.3.1 시내 간 전기 버스 수요 증가가 시장 주도 174

13.4 주요 핵심 통찰력 176

14 전기 버스 시장, 좌석 수 기준 177

14.1 소개 178

14.2 40석 이하 179

14.2.1 단거리 셔틀용 전기 버스 수요 증가가 시장 주도 179

14.3 40–70석 181

14.3.1 인구 밀집 지역에 적합 181

14.4 70석 이상 183

14.4.1 수요를 주도하기 위한 더 높은 승객 수송 능력의 필요성 183

14.5 주요 산업 통찰력 184

15 전기 버스 시장, 용도별 185

15.1 소개 186

15.2 도시/대중교통 버스 188

15.2.1 수요를 주도하는 도시 대기 질 개선 필요성 188

15.3 코치 189

15.3.1 지속 가능한 장거리 여행 수요 증가가 성장 주도 189

15.4 스쿨버스 191

15.4.1 북미 지역 수요 증가가 전기 스쿨버스 시장 주도 191

15.5 기타 응용 분야 193

15.6 주요 산업 통찰력 195

16 소비자별 전기 버스 시장 196

16.1 소개 197

16.2 민간 부문 198

16.2.1 전기 버스 도입 촉진을 위한 정부 보조금 198

16.3 정부 200

16.3.1 대중교통용 전기 버스 활용 200

16.4 주요 산업 통찰력 202

17 전기 버스 시장, 총 차량 중량(GVW)별 203

17.1 소개 204

17.2 10톤 이하 205

17.2.1 단거리 셔틀용 전기 버스의 필요성

성장을 주도할 요소 205

17.3 10~20톤 206

17.3.1 아시아 태평양 지역이 이 부문 시장을 주도할 전망 206

17.4 20톤 이상 207

17.4.1 대규모 및 고난도 작업을 위해 설계됨 207

17.5 주요 산업 인사이트 208

18 추진 방식별 전기 버스 시장 209

18.1 소개 210

18.2 배터리 전기 버스 211

18.2.1 배터리 가격 하락 및 공공 버스 차량의 전기화를 위한 정부 인센티브 211

18.3 연료전지 전기 버스 213

18.3.1 성장을 주도할 수소 지속가능 생산 213

18.4 주요 산업 통찰 215

19 구성 요소별 전기 버스 시장 216

19.1 소개 217

19.2 모터 220

19.2.1 기존 내연 기관보다 높은 효율성으로 성장 주도 220

19.3 배터리 221

19.3.1 리튬 이온 배터리 가격 하락이 성장 견인할 전망 221

19.4 연료전지 스택 223

19.4.1 수소 연료 전지 전기 버스에 대한 수요 증가가 성장을 주도할 전망 223

19.5 배터리 관리 시스템 225

19.5.1 전기 버스에서 효율적인 배터리 최적화의 필요성이 성장을 주도할 전망 225

19.6 배터리 냉각 시스템 227

19.6.1 배터리 수명 증가 및 열 관리 개선에 대한 관심 증가가 성장을 주도 227

19.7 DC-DC 컨버터 229

19.7.1 전기 버스 핵심 안전 시스템 229

19.8 인버터 230

19.8.1 주행 거리 향상된 전기 버스 수요 증가가 성장 견인 230

19.9 AC/DC 충전기 232

19.9.1 전기 버스의 전반적인 운영 및 효율성에 매우 중요 232

19.10 EV 커넥터 233

19.10.1 지속 가능한 도시 교통 이니셔티브에 대한 투자 증가가 성장 주도 233

19.11 주요 산업 인사이트 235

20 자율 주행 수준별 전기 버스 시장 236

20.1 소개 236

20.2 반자율 주행 236

20.3 자율 주행 237

20.4 주요 산업 통찰력 239

21 지역별 전기 버스 시장 240

21.1 소개 241

21.2 아시아 태평양 243

21.2.1 거시경제 전망 244

21.2.2 중국 248

21.2.2.1 대중교통에서의 전기 버스 광범위한 채택 및 선도적인 OEM 업체들의 존재가 성장 촉진 248

21.2.3 일본 250

21.2.3.1 시장을 주도하기 위한 첨단 전기 버스 개발에 집중 250

21.2.4 인도 251

21.2.4.1 대중교통 전기화에 대한 정부 지원으로 수요 촉진 251

21.2.5 대한민국 252

21.2.5.1 대중교통 차량의 전기화에 주력하여 성장 촉진 252

21.2.6 싱가포르 254

21.2.6.1 2040년까지 친환경 대중교통 촉진에 대한 강조 증가로 성장 촉진 254

21.2.7 인도네시아 255

21.2.7.1 대기 질 개선을 위한 정부의 노력으로 수요 촉진 255

21.2.8 호주 256

21.2.8.1 기후 변화에 대한 인식 제고로 성장 촉진 256

21.3 유럽 258

21.3.1 거시경제 전망 258

21.3.2 프랑스 264

21.3.2.1 전기 버스 사용 촉진을 위한 2025년까지 전 전기 대중교통 차량 전환 목표 264

21.3.3 독일 266

21.3.3.1 시장 활성화를 위한 인프라 개발에 대한 정부 인센티브 및 투자 확대 266

21.3.4 스페인 267

21.3.4.1 성장을 촉진하기 위해 기존 대중교통 차량을 전기 버스로 교체하는 데 정부의 초점 267

21.3.5 이탈리아 268

21.3.5.1 배출에 대한 우려 증가로 정부가 대중교통 시스템의 전기화를 채택하도록 장려 268

21.3.6 노르웨이 269

21.3.6.1 수요 증대를 위한 전기 버스에 대한 정부 지원 및 제도 확대 269

21.3.7 스웨덴 271

21.3.7.1 전기 버스 시장 성장을 뒷받침하는 시장 선도 OEM 업체 존재 271

21.3.8 덴마크 272

21.3.8.1 전기 버스 시장 성장을 지원하는 유리한 정부 규제 272

21.3.9 네덜란드 273

21.3.9.1 수요를 촉진하기 위한 전기 버스 주문 및 납품 증가 273

21.3.10 벨기에 275

21.3.10.1 대중교통 전기화를 위한 투자로 성장 촉진 275

21.3.11 영국 276

21.3.11.1 무공해 버스에 대한 엄격한 규제로 전기 버스 채택 촉진 276

21.3.12 핀란드 277

21.3.12.1 성장을 주도하기 위한 탄소 배출량 감축의 지속적인 필요성 277

21.3.13 폴란드 278

21.3.13.1 전기 버스 수요 촉진을 위한 지속 가능한 대중교통 추진 278

21.4 북미 280

21.4.1 거시경제 전망 280

21.4.2 미국 284

21.4.2.1 성장을 촉진하기 위한 제로 배출 차량을 장려하는 정부 프로그램 284

21.4.3 캐나다 286

21.4.3.1 전기 스쿨버스 채택을 촉진하기 위한 정부 보조금 및 주요 업체의 존재 286

21.5 라틴 아메리카 287

21.5.1 거시경제 전망 288

21.5.2 아르헨티나 291

21.5.2.1 버스 차량의 전기화 수요로 첨단 전기 버스 수요 증가 291

21.5.3 브라질 292

21.5.3.1 환경 문제에 대한 관심 증가로 전기 버스 수요 증가 전망 292

21.5.4 칠레 294

21.5.4.1 전기 버스 사용 촉진을 위한 정부의 무공해 대중교통 추진 정책 294

21.5.5 멕시코 295

21.5.5.1 전기 버스 시장 성장을 나타내는 정부의 신속한 전략 시행 295

21.5.6 콜롬비아 296

21.5.6.1 시장을 주도하기 위한 전기 버스 구매에 대한 정부의 증가하는 이니셔티브 296

21.6 중동 및 아프리카 297

21.6.1 거시경제 전망 298

21.6.2 남아프리카 공화국 301

21.6.2.1 시장을 주도하기 위한 자동차 부문의 첨단 기술에 대한 주요 OEM의 투자 301

21.6.3 아랍에미리트 303

21.6.3.1 도시의 전기화 추세 증가로 전기 버스 수요 촉진 303

21.6.4 카타르 304

21.6.4.1 탄소 중립 목표, 전기 버스 도입 촉진 304

22 경쟁 환경 306

22.1 개요 306

22.2 주요 업체 전략/성공 요인 306

22.2 주요 업체 전략/성공 요인 306

22.3 전기 버스 시장 점유율 분석, 2024 308

22.3.1 아시아: 전기 버스 시장 점유율 분석, 2024 308

22.3.2 유럽: 전기 버스 시장 점유율 분석, 2024 309

22.3.3 북미: 전기 버스 시장 점유율 분석, 2024 310

22.4 수익 분석 313

22.5 기업 평가 매트릭스: 주요 업체, 2024 313

22.5.1 스타 기업 313

22.5.2 신흥 선도 기업 313

22.5.3 보편적 기업 314

22.5.4 참가자 314

22.5.5 기업 발자국: 주요 기업, 2024 315

22.5.5.1 소비자 발자국 316

22.5.5.2 지역 발자국 317

22.5.5.3 응용 분야 발자국 318

22.5.5.4 추진 발자국 318

22.6 기업 평가 매트릭스: 신생 기업/중소기업, 2024 319

22.6.1 진보적인 기업 319

22.6.2 대응력 있는 기업 319

22.6.3 역동적인 기업 319

22.6.4 출발점 319

22.6.5 경쟁 벤치마킹 321

22.6.5.1 주요 스타트업/중소기업 목록 321

22.6.5.2 주요 스타트업/중소기업의 경쟁 벤치마킹 322

22.7 기업 가치 평가 323

22.8 재무 지표 323

22.9 브랜드/제품 비교 324

22.10 경쟁 시나리오 325

22.10.1 제품 출시, 개발 및 개선 사항,

2022년 9월–2025년 7월 325

22.10.2 거래, 2022년 8월~2025년 3월 327

22.10.3 확장, 2021년 6월~2025년 7월 329

22.10.4 기타, 2022년 10월~2025년 7월 330

23 기업 프로필 332

23.1 주요 업체 332

23.1.1 BYD COMPANY LTD. 332

23.1.1.1 사업 개요 332

23.1.1.2 제공 제품/솔루션 333

23.1.1.3 최근 동향 335

23.1.1.3.1 제품 출시 335

23.1.1.3.2 거래 336

23.1.1.3.3 확장 338

23.1.1.3.4 기타 338

23.1.1.4 MnM의 견해 340

23.1.1.4.1 승리할 권리 340

23.1.1.4.2 전략적 선택 340

23.1.1.4.3 약점 및 경쟁적 위협 340

23.1.2 YUTONG BUS CO., LTD. 341

23.1.2.1 사업 개요 341

23.1.2.2 제공 제품/솔루션 342

23.1.2.3 최근 발전 상황 344

23.1.2.3.1 제품 출시/개선 344

23.1.2.3.2 거래 345

23.1.2.3.3 확장 345

23.1.2.3.4 기타 346

23.1.2.4 MnM 견해 347

23.1.2.4.1 승리할 권리 347

23.1.2.4.2 전략적 선택 348

23.1.2.4.3 약점 및 경쟁 위협 348

23.1.3 저장 지리 홀딩 그룹 349

23.1.3.1 사업 개요 349

23.1.3.2 제공 제품/솔루션 350

23.1.3.3 최근 개발 동향 350

23.1.3.3.1 제품 출시 350

23.1.3.3.2 거래 351

23.1.3.3.3 기타 351

23.1.3.4 MnM 견해 351

23.1.3.4.1 승리할 권리 351

23.1.3.4.2 전략적 선택 352

23.1.3.4.3 약점 및 경쟁 위협 352

23.1.4 다임러 트럭 AG 353

23.1.4.1 사업 개요 353

23.1.4.2 제공 제품/솔루션 354

23.1.4.3 최근 동향 355

23.1.4.3.1 제품 출시 355

23.1.4.3.2 거래 356

23.1.4.3.3 확장 356

23.1.4.3.4 기타 357

23.1.4.4 MnM 견해 359

23.1.4.4.1 승리할 권리 359

23.1.4.4.2 전략적 선택 359

23.1.4.4.3 약점 및 경쟁적 위협 359

23.1.5 NFI 그룹 360

23.1.5.1 사업 개요 360

23.1.5.2 제공 제품/솔루션 361

23.1.5.3 최근 동향 362

23.1.5.3.1 제품 출시/개발/개선 362

23.1.5.3.2 거래 363

23.1.5.3.3 기타 363

23.1.5.4 MnM 관점 365

23.1.5.4.1 승리할 권리 365

23.1.5.4.2 전략적 선택 365

23.1.5.4.3 약점 및 경쟁 위협 365

23.1.6 AB 볼보 366

23.1.6.1 사업 개요 366

23.1.6.2 제공 제품/솔루션 367

23.1.6.3 최근 동향 368

23.1.6.3.1 신제품 출시 368

23.1.6.3.2 거래 369

23.1.6.3.3 기타 370

23.1.7 CAF (SOLARIS BUS & COACH SP. Z O.O.) 371

23.1.7.1 사업 개요 371

23.1.7.2 제공 제품/솔루션 373

23.1.7.3 최근 개발 동향 374

23.1.7.3.1 제품 출시 374

23.1.7.3.2 기타 374

23.1.8 ZHONGTONG BUS HOLDING CO., LTD. 376

23.1.8.1 사업 개요 376

23.1.8.2 제공 제품/솔루션 377

23.1.8.3 최근 개발 동향 378

23.1.8.3.1 거래 378

23.1.9 CRRC CORPORATION LIMITED 379

23.1.9.1 사업 개요 379

23.1.9.2 제공 제품/솔루션 381

23.1.9.3 최근 개발 동향 381

23.1.9.3.1 제품 출시 381

23.1.9.3.2 거래 381

23.1.9.3.3 확장 382

23.1.9.3.4 기타 382

23.1.10 VDL GROEP 383

23.1.10.1 사업 개요 383

23.1.10.2 제공 제품/솔루션 384

23.1.10.3 최근 동향 385

23.1.10.3.1 제품 출시 385

23.1.10.3.2 거래 385

23.1.10.3.3 확장 386

23.1.10.3.4 기타 386

23.1.11 EBUSCO 387

23.1.11.1 사업 개요 387

23.1.11.2 제공 제품/솔루션 388

23.1.11.3 최근 개발 동향 389

23.1.11.3.1 제품 개선 389

23.1.11.3.2 거래 389

23.1.11.3.3 기타 390

23.1.12 XIAMEN KING LONG INTERNATIONAL TRADING CO., LTD. 391

23.1.12.1 사업 개요 391

23.1.12.2 제공 제품/솔루션 392

23.1.12.3 최근 개발 동향 393

23.1.12.3.1 제품 출시 393

23.1.12.3.2 기타 394

23.2 기타 업체 395

23.2.1 BLUE BIRD CORPORATION 395

23.2.2 GILLIG LLC. 396

23.2.3 THE LION ELECTRIC COMPANY 397

23.2.4 TATA MOTORS LIMITED. 398

23.2.5 ASHOK LEYLAND 399

23.2.6 선다 뉴 에너지 테크놀로지 유한공사 400

23.2.7 그리 알타이나노 뉴 에너지 주식회사 401

23.2.8 샤먼 골든 드래곤 버스 유한공사 402

23.2.9 JBM 그룹 403

23.2.10 스카니아 AB 404

23.2.11 이리자르 그룹 405

23.2.12 이베코 S.P.A 406

23.2.13 블루버스 407

23.2.14 BOZANKAYA 408

23.2.15 CAETANOBUS 409

23.2.16 CHARIOT MOTORS 410

23.2.17 HEULIEZ BUS 411

23.2.18 OTOKAR OTOMOTIV VE SAVUNMA SANAYI A.Ş. 412

23.2.19 TEMSA 413

23.2.20 URSUS S.A. 414

23.2.21 VAN HOOL 415

23.2.22 KARSAN 416

23.2.23 MELLOR 417

23.2.24 HINO MOTORS, LTD. 418

23.2.25 ANHUI ANKAI AUTOMOBILE CO., LTD. 419

23.2.26 OLECTRA GREENTECH LIMITED 420

24 마켓샌드마켓의 권고 사항 421

24.1 아시아 태평양 지역이 주요 전기 버스 시장이 될 것 421

24.2 배터리 전기 버스가 제조업체의 핵심 관심 분야가 될 것 421

24.3 결론 422

25 부록 423

25.1 주요 산업 통찰력 423

25.2 토론 가이드 423

25.3 노우리지스토어: 마켓스앤드마켓스의 구독 포털 426

25.4 맞춤형 옵션 428

25.5 관련 보고서 428

25.6 저자 정보 429

|